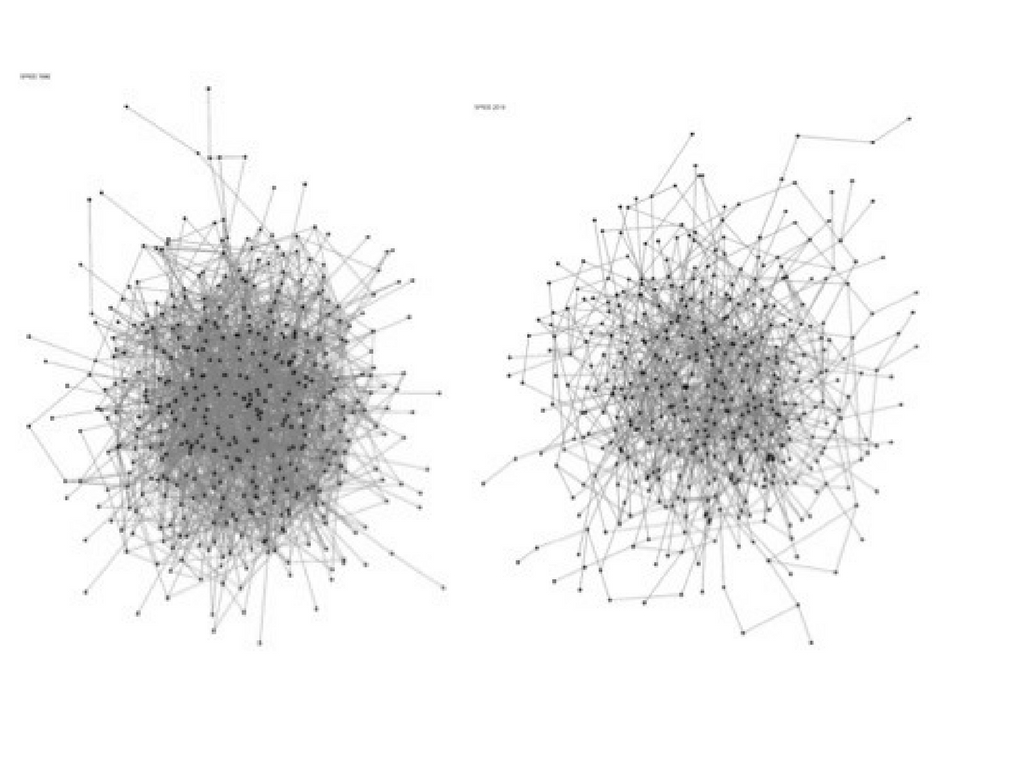

Türkiye’de kenetlenme ne durumda diye bakacak olursak, aşağıdaki çalışma 10 holding (Alarko, Anadolu, Doğan, Eczacıbaşı, Koç, Oyak, Sabancı, Şişecam, Yaşar ve Zorlu Holding) bünyesindeki bağlı kuruluşların kenetlenmesini gösteriyor3.

Aynı holding bünyesindeki şirketlerin ortak yönetim kurulu üyelerine sahip olması alıştığımız bir durum sayılır. Şirketler arasında koordinasyonun sağlanması, birbiriyle uyumlu stratejik kararlar alınması ve şirketler arası iletişimin güçlenmesi grup içi kenetlenmelerin gerekçeleri arasında sayılmaktadır4. Ancak yukarıdaki grafiklerdeki kenetlenmelerin grup içi şirketlerle sınırlı olmadığı çok açık.

Rastlantı mı yoksa…

Böylesi bir ilişkiler ağı neden oluşmuş olabilir? Tamamen rastlatı mı yoksa bazı gerekçeleri var mı? Yapılan araştırmalar gösteriyor ki, kenetleme rastgele (randomly) oluşmuyor5. Şirketler arasında yönetim kurulu üyeleri aracılığıyla oluşan bu bağlar çoğu zaman güçlü tedarikçi ya da müşterilerden kaynaklı belirsizlikleri azaltmak üzere kuruluyor (interorganisational perspective)6. Bu açıdan sermaye tedarik eden firmalar olarak tanımlayabileceğimiz bankaların kenetlenme için neden uygun partner olarak görüldükleri rahatça anlaşılabiliyor7. Nitekim bu sav ABD’nin en büyük bankası8 olan JPMorgan Chase&Co.’nun aşağıda gördüğünüz kenetlenme grafiği açıklar nitelikte.

Kenetlenme kimi zaman da kişisel bağlantılar sebebiyle gerçekleşebilir (intraclass perspective)9. Hemşehrilik ve akrabalık ilişkilerinin yanı sıra spor kulubü, golf kulubü, vakıflar, dernekler, mezun olunan okullar gibi aynı sosyal alanları paylaşan yönetim kurulu üyeleri birbirlerini halihazırda yönetim kurulunda bulundukları şirketlere refere edebilirler10.

Burnuma kötü kokular geliyor!

Özellikle 2000’li yıllarda yaşanan skandalların ardından gözler kurumsal yönetişim (corporate governance) mevzuna çevrildi. Bu açıdan “kenetlenme” de eleştirilerden payına düşeni aldı.

Kurumsal yönetişimde yönetim kurullarının önemli bir yeri vardır. Hisse sahipleri ile şirket yöneticileri arasındaki çıkar çatışmasını ifade eden asil-vekil probleminin yönetim kurulunun gözetimi ile aşılması amaçlanmaktadır. Örneğin, hisse sahipleri şirketin değerinin artmasını isterken; yöneticiler maaşlarını arttırıp çalışma saatlerini azaltmak derdinde olabilirler. İşte yönetim kurulu, yöneticileri gözetim altında tutarak bu çıkar çatışmasını minimize eder ve hisse sahiplerinin çıkarlarını gözetir. Yönetim kurulu üyelerinin güçlü ve bağımsız olması, şirket yöneticileri üzerindeki gözetimin daha etkin olmasını sağlar. Bu da kurumsal yönetişimin kalitesini arttırır.

Ancak yönetim kurulu üyeleri ile gözetim altında tutmaları gereken CEO arasında bir çıkar ilişkisinin olduğu bir durumda yönetim kurulu üyelerinin bağımsızlığından söz etmek mümkün olmayacaktır. Örneğin, Ahmet Bey, A Şirketi’nin CEOsu ve aynı zamanda B Şirketi’nde yönetim kurulu üyesi iken; Mehmet Bey ise B Şirketi’nin CEOsu ve aynı zamanda A Şirketi’nde yönetim kurulu üyesi olabilir. Bu tip çift taraflı kenetlenmelerde etkin bir gözetimden ziyade “sırt sıvazlama etkisi” (back-scratching effect) görülmektedir11. Şöyle ki, Ahmet Bey, A Şirketi’nden alacağı tazminat ve bonusları haddinden fazla yükseltirken, Mehmet Bey bu duruma sessiz kalabilir ve hatta destekleyebilir. Ancak bunun karşılığında, Mehmet Bey kendi tazminat ve bonuslarını arttırdığında Ahmet Bey de aynı tavrı sergileyecektir.

Yönetim kurulu üyelerinin bağımsızlığının zedelenmesi yalnızca karşılıklı kenetlenme durumuyla sınırlı değil. Örneğin, kenetlenmiş yönetim kurulu üyeleri, bir şirketin yararına diğerinin ise zararına çalıştığında ne olacak? İşte yönetim kurulu üyelerinin bağımsızlığının önemi, üyeliği yapılan şirketlerin çıkarları çatıştığında ortaya çıkıyor. Örneğin, 2000’li yılların başında, bir telekom şirketi olan AT&T, Citigroup’un o dönemdeki CEO’su olan Sanford Weill’i yönetim kurulu üyesi olarak tercih etmişti. AT&T yanlış bir karar vermediğini Weill firmayı negatif notlayan ve Citigroup bünyesinde bir şirkete bağlı olarak çalışan meşhur telekom analisti Jack Grubman’dan firmanın notuna tekrar göz atmasını “rica” ettiğinde anlamıştı12. Ancak AT&T’ye çekilen bu kıyak Citigroup’un prestiji pahasına yapılmıştı. Weill ile Grubman arasındaki e-mailler medyaya yansıdığında, bu tatsız hikaye Citigroup’un da adının karıştığı Enron Skandalı’nın üzerine tüy dikmişti.

Yönetim kurulu üyelerinin bağımsızlığının zedelenmesi yalnızca karşılıklı kenetlenme durumuyla sınırlı değil. Örneğin, kenetlenmiş yönetim kurulu üyeleri, bir şirketin yararına diğerinin ise zararına çalıştığında ne olacak? İşte yönetim kurulu üyelerinin bağımsızlığının önemi, üyeliği yapılan şirketlerin çıkarları çatıştığında ortaya çıkıyor. Örneğin, 2000’li yılların başında, bir telekom şirketi olan AT&T, Citigroup’un o dönemdeki CEO’su olan Sanford Weill’i yönetim kurulu üyesi olarak tercih etmişti. AT&T yanlış bir karar vermediğini Weill firmayı negatif notlayan ve Citigroup bünyesinde bir şirkete bağlı olarak çalışan meşhur telekom analisti Jack Grubman’dan firmanın notuna tekrar göz atmasını “rica” ettiğinde anlamıştı12. Ancak AT&T’ye çekilen bu kıyak Citigroup’un prestiji pahasına yapılmıştı. Weill ile Grubman arasındaki e-mailler medyaya yansıdığında, bu tatsız hikaye Citigroup’un da adının karıştığı Enron Skandalı’nın üzerine tüy dikmişti.

Bir de “bir koltukta iki karpuz taşınması” meselesi var ki evlere şenlik! Gerçekten de birden fazla yönetim kurulunda üyelik yapanlar her bir şirkete tam anlamıyla hakim olup görevlerini eksiksiz yerine getirebilir mi? Ne yazık ki, akademik çalışmalar, bu soruya pek olumlu cevap vermiyor ve bu durumun kurumsal yönetişimin kalitesini düşürdüğüne işaret ediyorlar13.

Yönetim kurulu üyeleri vasıtasıyla şirketler arasında kurulan bu bağ, etik olmayan hatta yasal olmayan birtakım uygulamaların şirketler arasında hızla yayılmasına sebep olabilir14. Örneğin, muhasebe manipülasyonu ve buna ilişkin yöntemler kenetlenen firmalar arasında hızla yayılabilir15.

Öte yandan kenetlenmenin rastgele oluşmuyor olması, adam kayırmanın varlığını ispatlamasa da, bu yönde bir şüphe oluşması için yeterli görülüyor16. Yani, “kenetlenmelerin kaynağı olan yönetim kurulu üyeleri gerçekten de işi layığı ile yaptıkları için mi bulundukları pozisyondalar, yoksa ahbap çavuş ilişkisi olarak adlandırabileceğimiz sosyal bağları sebebiyle mi bu makamlardalar?” sorusu gündeme geliyor. Bu şüphe gayet yerinde. Çünkü, liyakattan ziyade ahbap çavuş ilişkisi ile oluşturulan yönetim kurullarının kalitesinin düşük olacağını öngörmek zor değil.

Madalyonun iki yüzü

Ne yazık ki, akademik çalışmaların kenetlenmenin olumsuz etkileri üzerine odaklanması olumlu etkilerini gölgede bırakmıştır. Şirketler arası iletişimin ve bilgi akışının güçlenmesi, arz ve talep kaynaklı belirsizliklerin azalması, kurumdışı yönetim kurulu üyelerinin (outside directors) kuruldaki ağırlığının artması vs. kenetlenmenin olumlu etkileri arasında sayılabilir17. Ancak her bir olumlu etkiye yukarıda sıralanan olumsuz etkilerden bir ya da birkaçı eşlik etmektedir. Dolayısıyla, kenetlenme meselesine ihtiyatla yaklaşmak gerekir.

- Chu, J. Davis, G. (2016) “Who Killed the Inner Circle? The Decline of American Corporate Interlock Network” American Journal of Sociology, 122(3). ↩

- Mizruchi, M. S. (1996) “What do interlocks do? An analysis, critique, and assessment of research on interlocking directorates” Annual Review of Sociology, 22, s. 271. ↩

- Özden, M. (2016) “Türk İşletme Gruplarında Ortak Yönetim Kurulu Üye Profili” Yayımlanmamış Yüksek Lisans Tezi. ↩

- Ataay, A. (2008) “Aile İşletme Gruplarında Karşılıklı Kenetlenmiş Yönetim Kurulları: İMKB 100 Şirketlerinden Bulgular” AİK’08 3. Aile İşletmeleri Kongresi Kitabı. ↩

- Hallock, K. F. (1999) “Dual Agency: Corporate Boards with Reciprocally Interlocking Relationships”, http://digitalcommons.ilr.cornell.edu/cgi/viewcontent.cgi?article=1236&context=articles. ↩

- Pfeffer, J. Salancik, G. (1978) “The External Control of Organizations: A Resource Dependence Perspective”; Davis, G. Cobb, J. A. (2009) “Resource Dependence Theory: Past and Future” Research in the Sociology of Organizations. ↩

- Mizruchi, M. S. Marquis, C. “Interlocking Directorates” www.people.hbs.edu/…/interlocks-mizruchi+marquis.doc. ↩

- https://www.forbes.com/pictures/eehd45egjjk/top-10-biggest-banks-in-america/#615d65c962e9. ↩

- Mizruchi et al., a.g.m. ↩

- Hwang, B. Kim, S. (2012) “Social Ties and Earnings Management” http://ssrn.com/abstract=1215962. ↩

- Bebchuck, L., Fried, J. (2009) Pay Without Performance, s. 81-82. ↩

- http://nypost.com/2003/07/17/scandal-scarred-citis-weill-quits/. ↩

- Core, J. E., Holthausen, R., Larcker D. (1999) “Corporate Governance CEO Compensation, and Firm Performance” Journal of Finacial Economics, 51(3), s. 372-373. ↩

- Barzuza, M., Curtis, Q. (2015) “Board Interlock and Corporate Governance” Delaware Journal of Corporate Law, 39, s. 671. ↩

- Chiu, P., Teoh, S. H., Tian, F. (2013) “Board Interlocks and Earnings Management Contagion” The Accounting Review, 88(3). ↩

- Hallock, a.g.m. ↩

- Barzuza et al., a.g.m. ↩